こんばんわ、Yukikiです!

今回の記事では会社で制度として備わっている『持株会』を利用して資産の貯蓄から運用へ移行をしよう!という事を書いていきます。

皆さんは今ある給与以外で収入を得られたら良いなと思ったことはありませんか?

本業以外に収入が月数千円でもあればどれだけ助かるか…。

月一回外食がいける、ワンランク上の日用品が変える、節約を気にしなくて済む…。

月数千円でも日々の生活に大きく影響しますよね。

特に、中間管理職や管理職となり給与が大幅に上がるまでは確実に大きいです。

私も以前から見聞きする中で、副収入に関しては良いな~。と思っていました。

それからお金に関しての知識を付け、ある事に気が付いたんです。

それは『銀行預金』だけでは“勿体ない事”。

ここを変えるだけで時間や労力を支払うことなく、月〇千円が“勝手に”入ってくる仕組みが作れるかもしれませんよ。

私がお金に関する知識を得て、気づいたことはコチラの記事に詳しく記載しています。

-

-

【資産形成】貯金は“勿体ない”!資産確保と増加を見込む“長期投資”を!

こんばんわ、Yukiです! 今回の記事では銀行貯金だけでは勿体ない!資産の安全を確保、増加の可能性を見込む長期投資のススメという事を書いていきます。 ココがポイント 現在日 ...

続きを見る

この背景の下、私は社会人4年目になる今年度から貯蓄の方法を大幅に見直しました。

今年度からの変更

- 現金での貯金 ⇒ 昨年度まで殆どコレ

- 『社内財形制度』 ⇒ メリットなく減額

- 『社内持株会』 ⇒ メリットが大きく増額

- 『企業型DC』 ⇒ メリットが大きく増額

- 株式の長期投資 ⇒ 銀行預金を一部株式に

- 仮想通貨への投資 ⇒ 余剰の余剰資金で開始

昨年度からの維持を含めて、上記6つの取り組みを本格的に始めました。

この記事では特に、会社制度を利用した『社内持株会』について詳細に述べていきます。

Contents

社内持株会とは?

まず始めに社内持株会とは何でしょうか?

社内持株制度

社内持株会とは、持株会社である自社の株を従業員が共同で毎月定額でお金を拠出し購入する制度の事。

つまり、従業員は給与から毎月一定額を天引きして自社株を購入します。

社内持株会の“3つ”のメリット

さて、社内持株会のメリットから話していきましょう。

- 会社から奨励金が出る(10-15%が一般的)

- 月拠出額1000円から始められる

- ドルコスト法で勝手に運用してくれる

大きくはこの3つです。

会社から奨励金が出る

社内持株制度を勧める一番大きな理由は“奨励金が出るから”です。

奨励金とは、社員が持株会のために給与から拠出したお金に対してある割合上乗せで会社が資金を拠出してくれます。

簡単に言えば、奨励金10%であれば持株に毎月1万拠出すれば、実質1万1000円分株を買ったことになります。

株価がそれほど変動しない場合には、奨励金分得をする事になります。

持株会は途中で金額変更、または退会する事も出来ます。

ですが、多くの人は会社に在籍する限り、つまり定年を迎えるまで持株会に入り続ける場合が多いです。

月1万拠出すれば、年間12万。

仮に40年間在籍し継続すれば、累計拠出額は480万。

奨励金として会社からは48万円分拠出されることになります。

財形貯蓄の一環として、持株会を利用すれば確実に日々使うお金から隔離出来るだけでなく、プラスの収益が見込める可能性は高いです。

また、株式を購入する訳ですから所有株数に応じて配当がもらえます。

月1000円の拠出額から始められる

多くの持株会では月1000円単位で行う事が可能です。

つまり、月の収入・支出・目標貯金額に合わせて柔軟に持株会への投資額を決定できます。

余裕があるなら、少額でも奨励金と配当の益を狙って持株会へ拠出するのが良いでしょう。

あなたが貯めてる銀行預金は直近で全額使う予定はありますか?

殆どの人がただ銀行にキャッシュで預金し、腐らせてるだけですよね。

じゃあ、投資しましょう。

また、持株会に対応した証券口座さえ開設しておけば、いつでも株式を現金化できます。

大金が必要になる予定に合わせて事前に引き出しておけばよいのです。

私は野村證券の口座を開設してますよ!

ドルコスト平均法によるリスクヘッジを兼ねる!

また、毎月定額で拠出する事はドルコスト平均法を実施している事と同義です。

<strong>ドルコスト平均法とは?</strong>

ドルコスト平均法とは、価格が変動する金融商品を常に一定額で、時間を分散させながら購入する投資手法です。

ドルコスト法の何が良いの?

基本的に初心者は、金融商品の価格の変動を読むことはほとんど不可能です。

つまり、買うタイミング次第で大損のリスクを孕んでるという事です。

逆に利益が大きくなるかもしれません。

ただ、せっかく『持株会』に加入し、奨励金と配当分得するメリットを消してしまうのは勿体ないですよね。

出来るだけリスクは最低限に収めて、-50~+100ではなく、0~+50にする方が良いですよね。

損を低く抑え、高確率で勝てるゲームに持ち込むことが資産運用の一番の肝です。

『持株会』に加入すれば、毎月の給与から自動天引きなので勝手にドルコスト法を実施してくれます。

自分自身がする事は何もなく、ただ資産が溜まり奨励金と配当の複利による資産の増加を見ておくだけ。

社内持株制度のデメリット

勧めるからにはデメリットもしっかり理解しておかねばなりませんね。

デメリットは所有株が自社に偏ってしまう事。

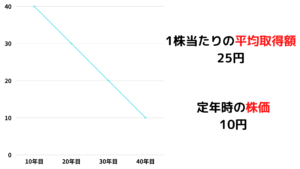

所有している自社株の株価が持株会に加入時点から定年まで下がり続けた場合。

ドルコスト平均法で急な下落などを分散買いする事で軽減出来ているとはいえ、下がり続けてしまえば平均取得額より株価は低くなってしまいます。

完全に右肩下がりで推移した上記のケースだと定年時の株価は平均取得額の半分以下ですよね。

つまり配当の複利や奨励金を考えてもマイナスになるケースもあるという事です。

あなたの会社が将来的に株価が完全に右肩下がりになる場合には『持株会』では損をするという事ですね。

様々な上場企業の今までの株価の推移をみて、ちょっとでも考えてから決断すべきでしょう。

ただ40年にわたって株価が右肩下がりになる会社は既に経営が危ういと思いますが…。

上場企業になるには多くの厳しい条件を突破して上場企業たる理由があります。

その上場企業が右肩下がりになる環境で何も対処しないでしょうか?

また、対処しても右肩下がりになる環境とは?

将来的な事も考えて決断しましょう。

私の運用実績

私は会社の安定性、業界を考えて月1万ちょい(ボーナス時は3倍)の拠出を行っています。

会社バレのリスクがあるので、がっつり株価推移を載せると不味いので公開は出来ませんが…。

私の会社は入社後から若干の右肩下がり・・・。

ですが、奨励金と配当のパワーで微益になっています。

現段階で70万ほど拠出していますが、1万ほどプラス。

(ピーク時は10万ほどのプラスになってましたぁ。。。)

株価が少しでも上昇に転じればさらに利益は上がり、今の下落曲線と同様に推移すれば殆どプラマイゼロというわけです。

何気に下落傾向でも傾きによっては奨励金と配当のパワーが大きいのでプラスになります。

まとめ

- 会社の制度である『持株会』を使用して資産運用が出来る!

- 『持株会』には奨励金があり、株式には配当が付くので利益が生まれる!

- 毎月定額で拠出するので株価変動のリスクを抑えて資産運用可能(ドルコスト平均法)

- 小額から実践できるので、余裕を持った貯蓄計画が立てられる。

- 会社の株価が右肩下がりに下がり続ける場合には損するの可能性あり。